隨著互聯(lián)網(wǎng)金融的發(fā)展,網(wǎng)貸申請速度快、門檻低、到款快的特點(diǎn),借款后消費(fèi)者投訴網(wǎng)貸行業(yè)利息高昂、暴力催收,網(wǎng)貸公司一邊通過多種方式導(dǎo)流獲客,一邊吐槽遭遇“老賴死賬”,成為嚴(yán)重困擾P2P網(wǎng)貸行業(yè)一大矛盾。9月,要求各地在營的P2P網(wǎng)貸機(jī)構(gòu)接入征信系統(tǒng)并規(guī)范網(wǎng)貸平臺獲客入口的宣傳,破局信息借貸信息不對稱。

規(guī)范網(wǎng)貸行業(yè)

過去一個月,“納入征信”無疑成為網(wǎng)貸行業(yè)的最大熱點(diǎn)。

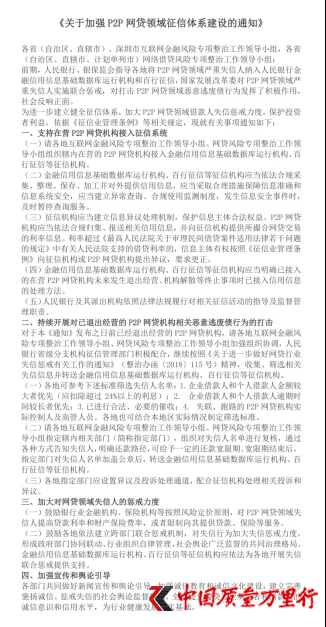

9月4日,互聯(lián)網(wǎng)金融風(fēng)險(xiǎn)專項(xiàng)整治工作領(lǐng)導(dǎo)小組、網(wǎng)絡(luò)借貸風(fēng)險(xiǎn)專項(xiàng)整治工作領(lǐng)導(dǎo)小組聯(lián)合發(fā)布《關(guān)于加強(qiáng)P2P網(wǎng)貸領(lǐng)域征信體系建設(shè)的通知》(以下簡稱《通知》),要求各地在營的P2P網(wǎng)貸機(jī)構(gòu)接入征信系統(tǒng)。

《通知》要求,各地互聯(lián)網(wǎng)金融風(fēng)險(xiǎn)專項(xiàng)整治工作領(lǐng)導(dǎo)小組、網(wǎng)貸風(fēng)險(xiǎn)專項(xiàng)整治工作領(lǐng)導(dǎo)小組組織轄內(nèi)在營的P2P網(wǎng)貸機(jī)構(gòu)接入金融信用信息基礎(chǔ)數(shù)據(jù)庫運(yùn)行機(jī)構(gòu)、百行征信等征信機(jī)構(gòu)(以下統(tǒng)稱“征信機(jī)構(gòu)”)。

納入征信,是有效防范惡意逃廢債問題的措施之一,也是正常經(jīng)營的P2P機(jī)構(gòu)長期以來的迫切訴求。從更為長遠(yuǎn)的角度觀察,此舉可以降低網(wǎng)貸機(jī)構(gòu)的風(fēng)控成本和運(yùn)營成本,保護(hù)出借人的合法權(quán)益,有利于網(wǎng)貸行業(yè)的良性退出和穩(wěn)定發(fā)展。

具體而言,網(wǎng)貸平臺的借款人將受到更大的約束,如有失信行為,將被報(bào)送央行征信中心和百行征信,并記入個人信用報(bào)告,違約甚至違法成本的大幅提高,對借款人起到了更大的威懾和懲戒作用,這將有效的增強(qiáng)網(wǎng)貸平臺借款人的回款意愿,并降低惡意逃廢債、多頭借貸和惡意騙貸等惡性借貸事件的發(fā)生,也從根本上保護(hù)了出借人的合法權(quán)益。

對此,不少業(yè)內(nèi)人士表示,通過規(guī)范行業(yè)、接入征信等手段支持良性合規(guī)網(wǎng)貸機(jī)構(gòu)的發(fā)展,成為網(wǎng)貸行業(yè)的一顆定心丸。

當(dāng)前一些網(wǎng)貸機(jī)構(gòu)仍存在僅以日利率、月利率、服務(wù)費(fèi)等模糊方式開展宣傳,所披露的息費(fèi)與實(shí)際借貸成本不一致,致使一些金融消費(fèi)者做出了錯誤的判斷并參與交易,并由此產(chǎn)生消費(fèi)投訴維權(quán),有的平臺直接升級為集體投訴。9月11日,中國互聯(lián)網(wǎng)金融協(xié)會向會員機(jī)構(gòu)發(fā)出通知,要求后者在從事各類互聯(lián)網(wǎng)在線貸款業(yè)務(wù)時,應(yīng)在產(chǎn)品展示、廣告、合同、宣傳等渠道以醒目方式明示金融消費(fèi)者所需承擔(dān)的綜合年化成本,對借款人給予清楚的風(fēng)險(xiǎn)警示。

消費(fèi)者需做風(fēng)控

金融消費(fèi)者是金融市場的重要參與者,也是金融業(yè)穩(wěn)健發(fā)展的推動者。加強(qiáng)金融消費(fèi)權(quán)益保護(hù)工作,是防范和化解金融風(fēng)險(xiǎn)的重要內(nèi)容。在網(wǎng)貸行業(yè)的發(fā)展過程中,一些年輕消費(fèi)者的超前消費(fèi)不乏“畸形”“異化”現(xiàn)象。“70后存錢,80后投資,90后負(fù)債,而90后的父母在替孩子還貸。”這不僅是一種戲謔,更道出了現(xiàn)實(shí)中出現(xiàn)的不健康的消費(fèi)觀。對于過快增長的消費(fèi)欲望、魚目混珠的借貸產(chǎn)品、不合理的營銷手段仍需給予更多關(guān)注。

不少媒體呼吁,在“超前消費(fèi)”這件事上,“需要做風(fēng)控的不僅是借貸平臺,還包括每一位消費(fèi)者。

保護(hù)投資者合法權(quán)益,是資本市場監(jiān)管的永恒主題,是維護(hù)“三公”原則的重要基石,也是衡量一個市場是否健康成熟的重要標(biāo)準(zhǔn)。截至 2019 年 6 月末,人民銀行征信系統(tǒng)累計(jì)收錄了9. 9 億自然人, 2591 萬戶企業(yè)和其他組織的有關(guān)信息,個人和企業(yè)信用報(bào)告日均查詢量分別達(dá) 550 萬次和 30 萬次。其中,有信貸記錄的自然人已超過 5 億。

《通知》要求,P2P網(wǎng)貸機(jī)構(gòu)應(yīng)當(dāng)依法合規(guī)歸集、報(bào)送相關(guān)信用信息,并向征信機(jī)構(gòu)提供所撮合網(wǎng)貸交易的利率信息。利率超過《最高人民法院關(guān)于審理民間借貸案件適用法律若干問題的規(guī)定》中有關(guān)人民法院支持的借貸利率的,信息主體有權(quán)按照《征信業(yè)管理?xiàng)l例》向征信機(jī)構(gòu)或P2P網(wǎng)貸機(jī)構(gòu)提出異議,要求更正。其中,《通知》要求的各地可參考標(biāo)準(zhǔn)篩選失信人名單中,首條優(yōu)先的為:企業(yè)借款人和個人借款人金額較大者優(yōu)先(應(yīng)扣除超過24%以上的利息)。

中國互聯(lián)網(wǎng)金融協(xié)會的通知也強(qiáng)調(diào),各從業(yè)機(jī)構(gòu)應(yīng)履行維護(hù)金融消費(fèi)者合法權(quán)益的社會責(zé)任,實(shí)現(xiàn)借貸利率和費(fèi)率的公開透明,辦理借貸業(yè)務(wù)不得違反最高人民法院關(guān)于民間借貸利率的司法解釋。該協(xié)會將于10月開始對部分會員機(jī)構(gòu)互聯(lián)網(wǎng)在線貸款的綜合年化成本披露和明示情況進(jìn)行抽查,對發(fā)現(xiàn)拒不遵守自律管理要求的會員機(jī)構(gòu),除依照相關(guān)章程給予自律懲戒外,將提請監(jiān)管部門依照相關(guān)法規(guī)處理。

然而,不少年輕消費(fèi)者“以貸養(yǎng)卡”“以卡養(yǎng)貸”“以貸養(yǎng)貸”“卡貸互養(yǎng)”的操作,導(dǎo)致信用卡逾期與消費(fèi)金融逾期之間的風(fēng)險(xiǎn)交叉感染,為自己埋下了隱患。中國人民銀行統(tǒng)計(jì)數(shù)據(jù)顯示,截至今年一季度末,信用卡逾期半年未償信貸總額797.43億元。而在2010年該數(shù)據(jù)為88.04億元。

中國質(zhì)量萬里行提醒消費(fèi)者,主動增強(qiáng)風(fēng)險(xiǎn)防范意識和自我保護(hù)意識,謹(jǐn)慎識別互聯(lián)網(wǎng)平臺上的各類借貸廣告;應(yīng)選擇正規(guī)金融機(jī)構(gòu)借貸,認(rèn)真了解其服務(wù)說明及合同條款,留存相關(guān)證據(jù),增強(qiáng)法律意識;借貸金額不要超出自己的承受范圍;可以適當(dāng)使用信用消費(fèi)以建立自己的信用體系,但必須按時還款;發(fā)現(xiàn)機(jī)構(gòu)有不實(shí)宣傳或違規(guī)開展業(yè)務(wù)的情況,消費(fèi)者應(yīng)及時向有關(guān)監(jiān)管部門舉報(bào),對其中涉嫌違法犯罪的,應(yīng)當(dāng)及時向公安機(jī)關(guān)報(bào)案。

京公網(wǎng)安備11010502034432號

京公網(wǎng)安備11010502034432號